Conosci questo signore?

Aiutino: si chiama Warren Buffett.

E’ uno degli investitori che ha avuto più successo nel mondo e con la sua società, Berkshire Hathaway, vanta il 20,3% di rendimento medio all’anno, dal 1964.

Il 30 agosto compirà 90 anni e ancora oggi, quando parla, tutto il mondo finanziario si ferma ad ascoltarlo.

Viene chiamato “l’oracolo di Omaha”, la città del Nebraska (Stati Uniti d’America) dove vive e lavora.

Possiede una fortuna di circa 90 miliardi di dollari, anche se, nel 2006 ha deciso che, alla sua morte, l’85% del patrimonio andrà in beneficenza.

Vale più un suo discorso che le tante e inutili notizie date in televisione e sui giornali in questi giorni.

Come ogni anno dal 1965, anche quest’anno Warren ha pubblicato una lettera ai suoi investitori.

Non è una semplice lettera, ma una vera lezione di economia e finanza.

Mi ero ripromesso di non parlare del tema del coronavirus per la poca rilevanza sugli investimenti, ma intorno al denaro ruotano le emozioni e, in particolar modo in questi giorni, domina la paura.

In questa situazione, da una parte ci sono le reazioni emotive di chi non ha compreso “perché” e “in cosa” ha investito e, dall’altra, c’è l’impossibilità di stabilire una verità ufficiale univoca.

C’è bisogno di opinioni qualificate.

Ecco che, quando ho letto questo passaggio nella lettera di Warren Buffett di sabato scorso, ho deciso di condividere con te 3 riflessioni.

“Le azioni nel corso del tempo faranno meglio rispetto a titoli di debito di lungo termine a tasso fisso. Occasionalmente, ci saranno dei crolli sul mercato, magari anche del 50% o peggio. Ma le azioni restano di gran lunga la miglior scelta di lungo termine per un singolo investitore che non utilizza denaro preso in prestito e che riesce a controllare le sue emozioni.’’

Warren Buffett non è uno di quei guru della finanza che ti dice se è il momento di entrare sui mercati oggi o di uscire domani.

Le sue previsioni partono da un presupposto.

Le azioni rappresentano il progresso del mondo per cui bisogna essere sempre investiti.

Indipendentemente dai cali che ci potranno essere nei prossimi anni (anche importanti), le azioni rimangono la scelta migliore per coloro che non utilizzano quel denaro investito per vivere giorno per giorno.

Ecco la prova!

Prima riflessione

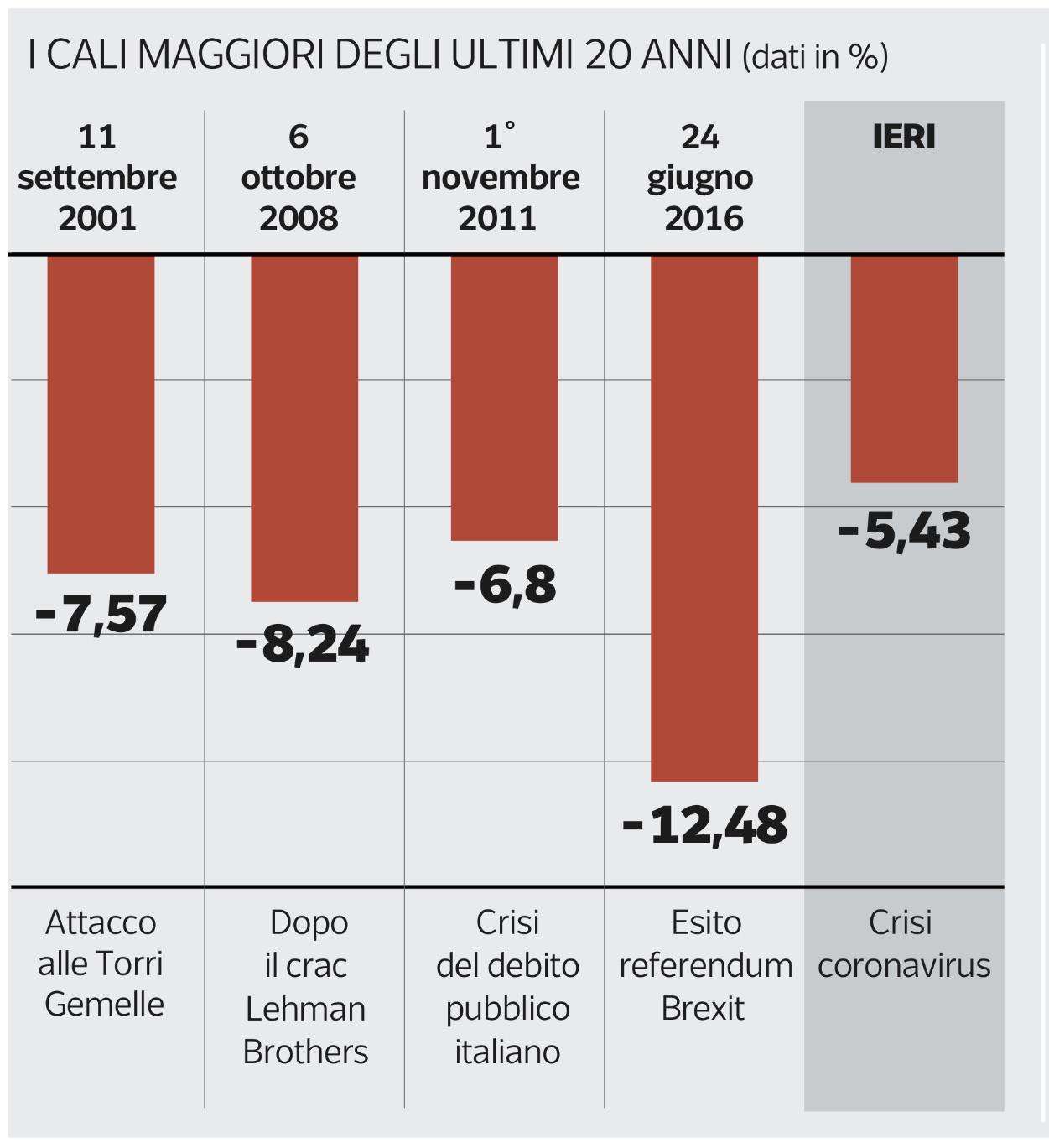

Nella settimana trascorsa (in particolare lunedì) l’Europa ha subito un bel colpo.

Vedere ribassi di questo tipo (-5%), a prescindere dal virus, è una cosa normale e statisticamente può capitare anche più di una volta all’anno.

Ma diciamoci la verità, a parte lo storno di fine 2018, negli ultimi 12 anni di correzioni ne abbiamo viste poche.

Nota (per ‘’ieri’’ è inteso la giornata di lunedì 24/02)

Il sali/scendi dei mercati si chiama tecnicamente volatilità ed è associata al rischio che gli investitori percepiscono.

Questo è vero solo in parte, ma ci ritorneremo su un’altra volta.

Probabilmente se hai vissuto questi cali ti ricorderai come ogni crisi sembrava la fine del mondo.

Ebbene siamo ancora qua e solo chi è rimasto investito con nervi saldi ha ottenuto i risultati sperati.

Chi pensava di far meglio di Warren Buffett – giocando ad entrare e uscire dal mercato – ha guadagnato poco o subito perdite in uno dei ventenni migliori.

Diverse ricerche hanno dimostrato che, se in 20 anni di investimenti perdi solo i 10 giorni migliori in borsa, ti bruci il 40% del rendimento. Cioè rischi di avere delle perdite anche con un mercato al rialzo.

Quindi dimmi tu: se oggi esci dal mercato per paura, sulla base di cosa deciderai che sarà il momento giusto per rientrare?

Seconda riflessione

Warren inizia a pensare anche alle sorti della sua società quando non ci sarà più e lo fa mettendo in piedi una strategia, un piano di azione che consideri tutti gli aspetti di un corretto trasferimento di ricchezza da una generazione all’altra.

La strategia è alla base di ogni successo – compreso il suo – e ti permette di vincere l’incertezza che è una costante di chi investe.

A scanso di equivoci:

se ancora sei alla ricerca del prodotto che ti permetta di vincere l’incertezza garantendoti un buon tasso e zero rischi sei fuori strada.

Lascia i soldi sul conto, accetta una perdita certa dovuta all’inflazione e NON investire un euro.

E’ una provocazione, certo, ma anche una verità per chi non ha ancora capito cosa significa investire.

Warren sa cosa vuole ottenere e quando pensa a cosa succederà alla sua società dopo di lui, non si concentra su aspetti che non dipendono da lui.

Non cerca il metodo per vivere altri 90 anni, ma decide quali sono le scelte ottimali e razionali da fare oggi per raggiungere i suoi obiettivi domani.

Questo deve valere anche per te.

Preoccupati solo di quello che puoi controllare nei tuoi investimenti che non è l’andamento dei mercati, ma il tempo e il rischio.

Se oggi, di fronte ad una emergenza, ti stai chiedendo cosa fare con i tuoi investimenti, vuol dire che non hai una strategia, semplicemente perché le risposte dovrebbero esserti chiare prima di trovarti in questa situazione.

Dovresti già sapere cosa fare per:

- mettere al sicuro te stesso e i tuoi familiari dagli eventi della vita

- approfittare dei ribassi dei mercati

- limitare le oscillazioni del capitale nei momenti di crisi

- ottenere una rendita integrativa al termine della fase lavorativa

- aumentare il capitale necessario a far studiare i figli

e non dopo che i fatti sono accaduti.

Terza riflessione

E qui arriva il punto più importante.

Nella sua comunicazione agli investitori Warren non fa riferimento al coronavirus.

Sull’epidemia si era già espresso pochi giorni prima, sottolineando che non influenza la sua scelta di continuare a comprare azioni.

Se stai pensando che per lui è facile parlare perché ha miliardi (di dollari), allora non conosci la sua storia.

Non ha ereditato nulla e la sua ricchezza è il risultato degli investimenti fatti in Borsa, proprio adottando la strategia del lungo periodo.

In pratica, nessuna capacità di uscire dai mercati prima di un crollo, ma semplicemente, nervi saldi ad ogni crisi e convinzione che prima o poi le buone aziende crescono.

Tanto per capirci, Warren Buffet possiede ancora oggi azioni della Coca Cola, comprate negli anni 80.

Insomma, chi investe nei mercati azionari deve stare concentrato nel lungo periodo.

Oltre i 10 anni, altrimenti non può essere considerato ‘’lungo periodo’’.

E il motivo è semplice.

Si investe nei mercati per ottenere un ritorno nel tempo e non per scommettere sull’andamento di un titolo nei prossimi mesi.

Ora, anche se in teoria molti investitori si sono convinti di questo, purtroppo bastano 3 giorni di perdite per togliere il sonno e mettere in discussione tutte le scelte fatte.

Con questo non voglio certo sottovalutare la situazione attuale da un punto di vista sanitario, ma i nuovi casi di contagio hanno innescato una fase di panico che si è tradotta in un “fuggi fuggi“ dai mercati.

Sei anche tu fra quelli presi dal panico?

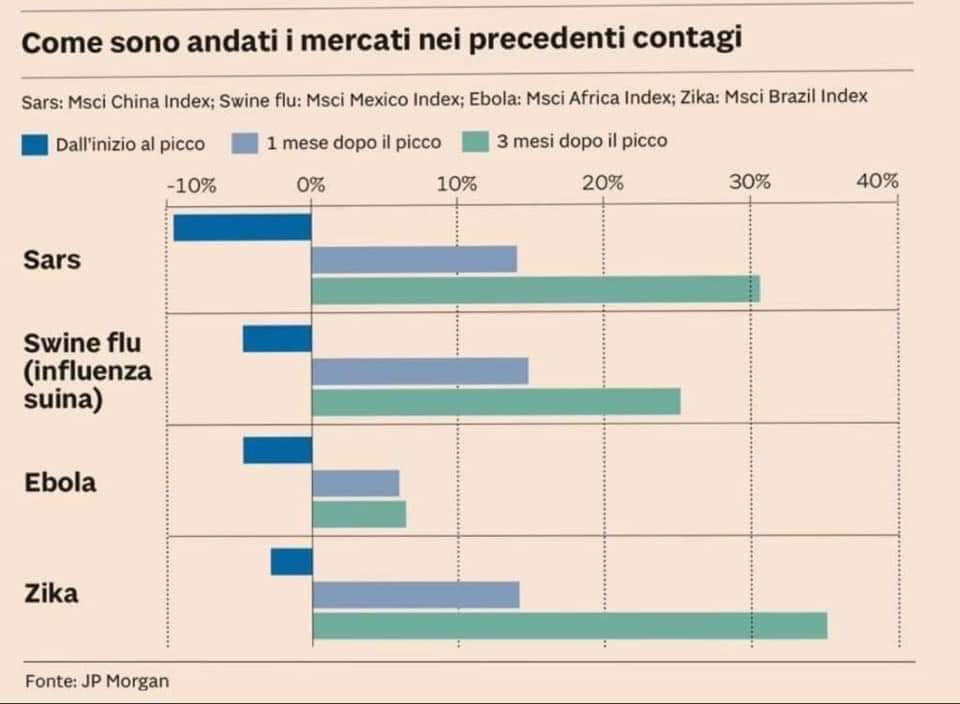

Un antidoto al pessimismo è quello di guardare il passato.

Può esserti utile sapere come si sono mossi i mercati nelle precedenti epidemie? Ecco qua.

Come vedi è sempre accaduto che, qualche mese dopo le vendite emotive, il mercato è tornato a ragionare recuperando le perdite.

Non fare l’errore di pensare che questa volta sarà diverso (in peggio).

La tua opinione, come la mia, non conta.

I mercati finanziari non conoscono le nostre opinioni e decideranno senza di noi quando riprenderà la corsa.

Non so quanto tempo ci vorrà per tornare alla normalità, ma come dice l’oracolo di Omaha, quello che succede nei prossimi mesi non deve influenzare le scelte fatte.

E poi preoccuparsi oggi e non investire per paura dei ribassi non ha senso.

Sarebbe come non guidare più l’auto per paura di fare un incidente solo perché hai rotto un fanalino parcheggiando.

Io seguo l’oracolo 🙂 perché credo che, se ha ottenuto risultati così incredibili, forse ne sa qualcosa in più di me, di te e di tanti giornalisti finanziari che scrivono tanto per scrivere.

Al tuo piano finanziario… e qualche volta spegni la TV!

Michele Isetta