Tranquillo/a, sono sempre un consulente finanziario, ma dato che voglio parlati di un argomento poco eccitante, ho pensato di prenderla un po’ alla lontana…

Oggi parliamo di pensione.

Parlare di pensione può essere difficile.

Se hai 30 anni l’idea di risparmiare per un futuro lontano 40 anni è noioso.

Al limite potrei attirare la tua attenzione parlando di guadagni veloci in criptovalute o trading in chissà cosa…. e lo capisco.

Se hai 50 anni il tempo è scandito dal lavoro.

Probabilmente hai altre priorità che quella di pensare a come mantenere il tuo tenore di vita a 70 anni.

Pensi di aver bisogno di soluzioni a problemi più immediati.

Per questo, investire in un fondo finalizzato a darti una rendita fra 20 anni non lo consideri un beneficio concreto.

Molto concreto rimane, invece, il beneficio fiscale che ne puoi ottenere.

A 80 anni sei passato dalla parte di quelli che la pensione devono farsela pagare da chi lavora, per cui vedi le cose da un altro punto di vista.

E quando capisci che il sistema su cui si basava l’Inps inizia a scricchiolare, qualche domanda inizi a fartela.

La paura ricorrente e legittima è quella di un taglio all’assegno pensionistico.

Niente è certo, tranne che il tempo ora non è più dalla tua parte.

Inoltre, se hai fatto male i conti negli anni precedenti devi solo sperare che nessuno metta le mani sulla tua pensione, perché in quel caso hai poche opzioni da giocarti.

Puoi:

- accontentarti di un tenore di vita più basso: meno visite mediche private, meno assistenza domiciliare;

- sperare nell’aiuto dei figli – sempre che non abbiano bisogno di aiuto loro;

- contare sul risparmio accumulato negli anni, se non si è bruciato in qualche scandalo bancario.

Sul perché il sistema pensionistico non è più sostenibile ho già scritto diverse mail, per cui mi limito a soli due punti.

- Ci sono sempre meno lavoratori che con i loro contributi pagano sempre più pensionati.

Nel 2019 sono state erogate 22, 8 milioni di pensioni contro 22,7 milioni di lavoratori.

Ovviamente con il Covid e con la chiusura di molte imprese la situazione si è aggravata.

- La vita media si allunga e si fanno meno bambini.

A 62-67 anni (la fascia di età in cui si va in pensione) si ha mediamente una speranza di vita di 25 anni (fino a 87-92 anni).

E, non solo ci sono più persone anziane, ma da anni si registra anche un drastico calo delle nascite.

Nel 1964 erano più di un milione, nel 2008 576 mila e nel 2021 potremmo scendere sotto le 400 mila.

Meno figli e quindi meno futuri lavoratori dovranno sostenere sempre più anziani. L’effetto sui conti pubblici è chiaro e preoccupante.

Le soluzioni che lo stato dovrà mettere in campo per risolvere il problema pensione non sono molte.

Un modo è semplicemente quello di aumentare i contributi richiesti ai pochi lavoratori.

Un altro è quello di tagliare le pensioni in essere e ridurre gli assegni futuri.

Un’altra via ancora è quella di farti andare in pensione sempre più tardi.

In Giappone – ad esempio – la soluzione è proprio quella di portare il diritto alla pensione a 70 anni.

L’idea non ti piace, immagino.

Certo, perché, chi lo dice che a 70/75 anni sarai ancora in grado di lavorare?

Se ti stai chiedendo perché continuo a ripetere fino alla nausea questi concetti, ti rispondo subito.

Se hai dai 20 ai 50 anni il tuo primo obiettivo non dovrebbe essere quello di comprarti la casa come hanno fatto i tuoi genitori/nonni.

Quella era un’altra epoca.

Oggi il tuo primo obiettivo dovrebbe essere la pensione.

E ti dirò di più.

Se mi dai retta, non dovrai rinunciare nemmeno alla casa.

Ci siamo fin qui?

Se su questo siamo d’accordo ti faccio una domanda.

Sai di quanto avrai bisogno per mantenere il tenore di vita una volta raggiunta l’età pensionabile?

La risposta prevede un numero. Per questo utilizziamo una formula.

Si basa sul presupposto, confermato da diverse ricerche, che, una volta smesso di lavorare, non avrai bisogno del 100% del tuo ultimo reddito per mantenere lo stesso tenore di vita.

In pratica è vero che aumenteranno alcune spese (quelle mediche, ad esempio), ma ne diminuiranno altre (probabilmente non avrai più la rata del mutuo).

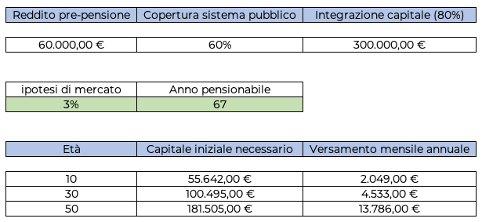

Per capirci, se sei un lavoratore autonomo e il tuo ultimo reddito prima della pensione è 60.000€, è molto probabile che con una pensione pari all’80% non dovresti rinunciare a molto rispetto a prima.

Tradotto per 25 anni significa 1.200.000€ anziché 1.500.000€

Ecco la formula per capire quanto capitale ‘’ti occorrerà‘’ negli anni dopo la pensione.

(Reddito pre-pensione) X (80%) X (25)

25, come abbiamo detto, sono gli anni di aspettativa media di vita a partire da i 62-67 anni.

Come ti dicevo, se applichiamo la formula all’esempio di prima la somma necessaria per vivere nei prossimi 25 anni corrisponde a 1.200.000€.

Non ti spaventare perché tra poco di dirò quanto di questo capitale ti verrà fornito dal sistema pubblico.

Quanto riuscirà a coprire il sistema pubblico?

Per rispondere a questa domanda hai bisogno di fare qualche simulazione.

Il calcolatore fornito da Il Sole 24 ore è molto utile, perché tiene conto dell’età e degli anni di contribuzione.

Ti ricordo che sono simulazioni, ma per te non è così importante avere un dato preciso.

Le percentuali si aggirano dal 40 al 70%, ma per i nostri calcoli ho utilizzato il 60% emerso durante una consulenza con un cliente.

Il 60% di 1.500.000€ corrisponde a 900.000€.

Questa è la somma sulla quale potrai contare da parte del sistema pubblico.

Ma c’è un altro passaggio da fare.

Come abbiamo detto, l’80% sarà comunque sufficiente per mantenere inalterata la qualità della tua vita, per cui la somma si riduce a 1.200.000€.

Ora, se da questo importo sottrai il contributo pubblico saprai quanto risparmiare per la tua pensione.

1.200.000€ -900.000€ = 300.000€

Adesso seguimi che entra in gioco la macchina del tempo.

Il mercato è la tua macchina del tempo.

Ti permette di raggiungere un obiettivo apparentemente impossibile, a patto di saperlo sfruttare.

Vediamo cosa succede se aggiungiamo 2 dati alla nostra simulazione:

- quanto renderanno i soldi investiti (ipotizziamo il 3%)

- a che età andrai in pensione (67 anni)

E ora facciamo un salto nel tempo, ipotizzando che tu possa vedere la tua vita da pensionato, a partire dai 50 – 30 e 10 anni.

Iniziamo.

Se hai 50 anni e ti poni il problema di come accantonare i 300.000€, ti devo avvertire che hai 2 possibilità.

O disponi subito di 181.505€ e li investi per i prossimi 17 anni, oppure inizi a risparmiare 13.786€ all’anno, per 17 anni.

Se hai 30 anni le cose vanno decisamente meglio grazie al tempo a tuo favore. Per ottenere gli stessi risultati, ti bastano 100.495 € subito o un risparmio di 4.533 € all’anno.

A 10 anni, se pensi a come accantonare 300,000€ non sei normale.

Scherzo, ma non troppo.

Qui l’idea è che tu abbia genitori o nonni che ti diano una mano.

Dicevamo…

a 10 anni la macchina del tempo ti avrebbe fatto raggiungere l’obiettivo dei 300.000€ versando appena 55.642 € (o se preferisci 2.049 € all’anno).

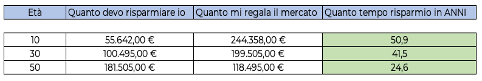

In questo caso il mercato ti avrebbe regalato

(300.000€-55.642€ versati)= 244.358€

Incredibile vero?

Ma è interessante vedere anche quanto TEMPO avresti risparmiato.

Per dirla diversamente.

Quanto tempo ci sarebbe voluto – accantonando sempre la stessa cifra (2.049€) su un conto o un libretto postale – per raggiungere lo stesso obiettivo?

Sì, hai visto bene.

Iniziare a 10 anni ti fa risparmiare quasi 51 anni di versamenti.

Ed è tutto tempo e denaro da utilizzare per altri progetti.

Ad esempio per una casa.

Questa è la magia del tempo e dell’interesse composto, ma a me piace di più

chiamarla “macchina del tempo”.

Che dici, vuoi donare anche tu del tempo a qualcuno?

M.Isetta