Ancora oggi nella maggior parte delle famiglie quando si parla di come gestire il patrimonio

si tende a tralasciare un aspetto fondamentale.

Ci si dimentica che non siamo più negli anni ’90. Il contesto in cui siamo chiamati a fare le scelte

è ben diverso da quello di soli 10 anni fa. Ci sono stati e ci saranno cambiamenti importanti in ambito

sociale – normativo – tributario che, in qualche modo, impattano su di te e sulla tua famiglia.

Ancora oggi nella maggior parte delle famiglie quando si parla di come gestire il patrimonio

si tende a tralasciare un aspetto fondamentale.

Ci si dimentica che non siamo più negli anni ’90. Il contesto in cui siamo chiamati a fare le scelte

è ben diverso da quello di soli 10 anni fa. Ci sono stati e ci saranno cambiamenti importanti in ambito

sociale – normativo – tributario che, in qualche modo, impattano su di te e sulla tua famiglia.

Sta di fatto che, se continui a fare le tue scelte finanziarie con le uniche fonti di informazioni che avevi e con le stesse convinzioni sei fregato.

Questo significa che se non cambi atteggiamento verso il futuro rischi di:

realizzare solo delle perdite, vendendo in preda al panico, quando investi i tuoi risparmi;

perdere soldi anche sul conto corrente perché non conosci il pericolo dell’inflazione;

scoprirti più povero di prima quando vai a ritirare i tuoi risparmi in banca perché ti sei fidato senza informarti.

distruggere immense ricchezze costruite in anni di duro lavoro di fronte a imprevisti come infortuni, malattie o lutti;

non poterti difendere da un fisco che aggredisce le tue case e i risparmi ereditati;

non tutelare i soggetti più deboli all’interno della famiglia come minori, anziani e disabili.

perdere soldi anche sul conto corrente perché non conosci il pericolo dell’inflazione;

scoprirti più povero di prima quando vai a ritirare i tuoi risparmi in banca perché ti sei fidato senza informarti.

distruggere immense ricchezze costruite in anni di duro lavoro di fronte a imprevisti come infortuni, malattie o lutti;

non poterti difendere da un fisco che aggredisce le tue case e i risparmi ereditati;

non tutelare i soggetti più deboli all’interno della famiglia come minori, anziani e disabili.

Ma capisco che quello

che ti chiediamo non è facile.

Con la complessità dei prodotti, delle normative e delle tassazioni pianificare il proprio benessere finanziario è come camminare su un campo minato dove devi fare attenzione a non saltare per aria

Qual è il modo migliore

per disinnescare tutte queste mine vaganti?

Ad oggi, l’unica strada certa per prevenire i pericoli che possono incidere in maniera determinante sulla stabilità economica della tua famiglia, si compone di

UN PROCESSO DI CONOSCENZA

CHE TENGA CONTO

CHE TENGA CONTO

- dei tuoi desideri

- della tua famiglia

- della tua azienda

- del tuo patrimonio

Il sistema PatrimoniProtetti si basa su 3 pilastri che sostengono l’intera struttura del tuo piano finanziario:

Consapevolezza

per capire le conseguenze che avranno i nuovi contesti sociali ed economici sulla tua serenità finanziaria

Decisione

per imparare a concentrarti sulle cose importanti e urgenti per te

Azione

per mettere nero su bianco la realizzazione dei tuoi obiettivi

UN PIANO DI AZIONE

CHE OTTIMIZZI GLI ASPETTI

CHE OTTIMIZZI GLI ASPETTI

- Economici

- Finanziari

- Giuridici

- Fiscali

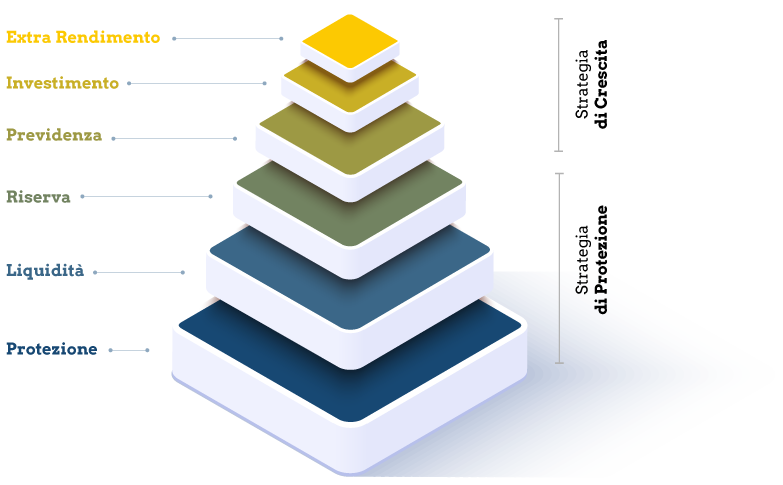

Prima creiamo una

STRATEGIA DI PROTEZIONE

per mettere in sicurezza tutto ciò che hai costruito,

risparmiato o ereditato.

risparmiato o ereditato.

Dopo realizziamo una

STRATEGIA DI CRESCITA

per far crescere il capitale necessario a realizzare

i tuoi progetti di vita.

i tuoi progetti di vita.

Ma attenzione!

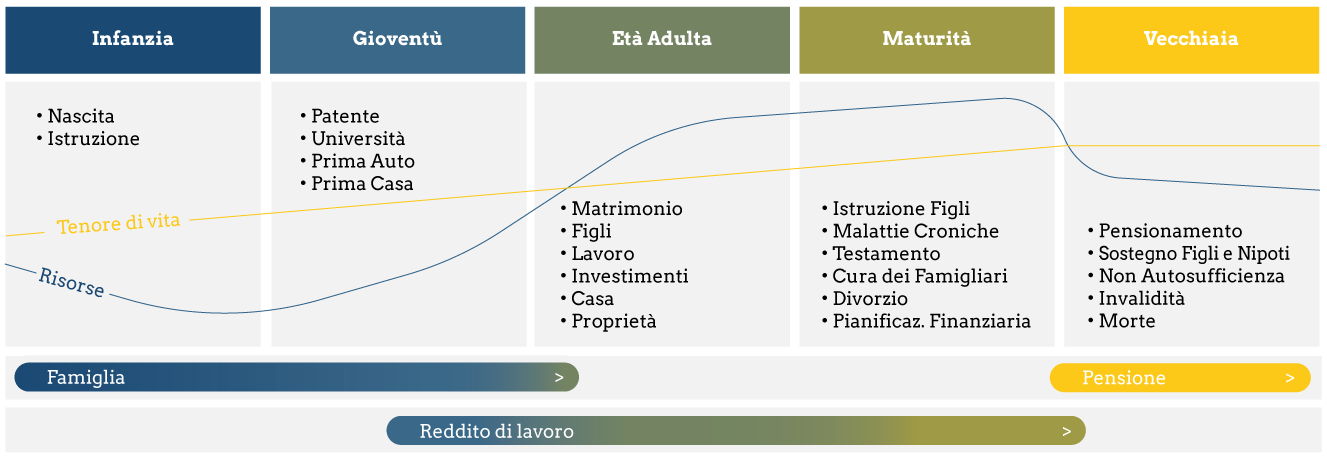

La realizzazione del tuo piano finanziario è possibile solo se hai una visione d’insieme di quelli che saranno i tuoi bisogni, durante tutta la vita

Il tempo, come vedi, è la risorsa che accomuna tutti ed è ovvio che le scelte che fai oggi avranno un forte impatto sul tuo futuro.

Nel corso di questo affascinante viaggio, ti aiuteremo a mettere in atto le migliori strategie per:

- Distribuire le risorse finanziarie in modo ottimale per proteggere il valore degli investimenti;

- Dividere il patrimonio aziendale da quello personale per evitare aggressioni di terzi;

- Accumulare risorse sufficienti per ottenere una rendita e smettere di lavorare, indipendente dal diritto alla pensione;

- Destinare parte del patrimonio a soggetti che non siano eredi legittimi, senza problemi giuridici;

- Migliorare la gestione degli immobili per non eroderne il valore;

- Scegliere la forma societaria migliore per ottimizzare l’efficienza fiscale;

- Analizzare i contratti assicurativi per non lasciare situazioni debitorie ai familiari in caso di premorienza;

- Valutare la convenienza ad indebitarsi per fare investimenti o per gestire la liquidità.