Nei giorni scorsi mi è capitato di rileggere una indagine sul risparmio condotta nel 2016 da Doxa per Centro Einaudi e Intesa Sanpaolo.

Appare chiaro come gli Italiani spenderanno i loro soldi nel futuro.

Principalmente per aiutare i figli e per acquistare la casa.

Inoltre Il 29 per cento considererebbe l’acquisto di una casa per sé e il 20 per cento l’acquisto di una casa da dare in affitto.

Quello che continua a sorprendermi è che più della metà degli intervistati (53,5 per cento) non è interessato alle questioni economiche.

Come dire: “per raggiungere i miei obiettivi di vita – appunto aiutare i figli e comprare casa – so di dover fare scelte oculate di investimento e di risparmio, ma non mi interessa acquisire competenze e informazioni al riguardo”.

Questo è un problema tipico italiano e la conferma della nostra bassa cultura finanziaria emerge anche da una ricerca della Banca d’Italia del 2017, relativa ad una iniziativa promossa nell’ambito del G20 (34 paesi membri).

Circa 2/3 degli intervistati non raggiunge un livello di conoscenza sufficiente nelle risposte e addirittura il 22% sovrastima la propria cultura finanziaria.

Ma sopravvalutarsi è rischioso.

Si rischia di fare previsioni sbagliate basate su luoghi comuni ed esperienze passate, quindi non necessariamente valide.

Pensa agli immobili, il bene rifugio per eccellenza.

Nella testa di molti italiani ci sono ancora 2 convinzioni:

-

la casa è un modo per “lasciare qualcosa ai figli”;

-

l’investimento nel mattone è l’unico che valga la pena di fare.

Da un certo punto di vista è naturale che la generazione nata negli anni ‘40 e ‘50 sia cresciuta con queste convinzioni, perché sono la naturale conseguenza di un determinato periodo storico: il dopoguerra.

E quali sono stati i principali fattori che hanno permesso un continuo aumento dei prezzi delle case dal dopoguerra al 2007?

1. L’andamento demografico

Negli anni ’70 – ’80 – ‘90 i 30enni figli del baby boom hanno iniziato a metter su famiglia con la conseguente ricerca di nuove abitazioni.

2. La certezza del lavoro

Negli anni ‘70 non si sentiva parlare di contratti a progetto o a tempo determinato, né, tantomeno, si metteva in dubbio che l’azienda per la quale si lavorava potesse fallire da lì a pochi anni.

La certezza del lavoro creava le basi per costruire un progetto di famiglia indipendente e la casa rappresentava il raggiungimento di questo obiettivo.

Ci sono stati poi altri due elementi che fino al 2008 hanno contribuito alla continua richiesta di case e relativo aumento dei prezzi.

Ti ricordi i mutui al 100%?

Durante il boom immobiliare te li tiravano dietro.

Ebbene oggi non ci sono più tanti Istituti pronti a concedere questa tipologia di finanziamento.

Nonostante i tassi convenienti, oggi è difficile ottenere credito a causa dei criteri più rigidi che vengono adottati.

E il riciclaggio del nero?

Gli immobili si sono sempre rivelati attrattivi per il riciclaggio.

Non voglio discutere in questo articolo i vari “modus operandi”, ma è ovvio che la possibilità di gestire i contanti, sia nella compravendita, sia nella ristrutturazione, sia nella gestione ha contribuito ad aumentare le compravendite e di conseguenza ad alzare il prezzo delle case.

In sintesi come ti dicevo fino al 2008 la situazione era questa:

poche case sul mercato + una forte domanda = prezzi in aumento.

Ma credi veramente che oggi sia ancora cosi?

Quanto all’andamento demografico basta osservare il dati relativi al calo della natalità e la fuga degli italiani all’estero.

Solo nel 2016 parliamo di 140.000 persone in meno in Italia.

Anche l’afflusso di immigrati (+260.000 ) e il rimpatrio di 40.000 italiani non ha compensato questo trend (leggi qui).

Ma gli aspetti più importanti sui quali ti invito a riflettere sono altri:

✓ il cambio di abitudini abitative;

✓ l’aumento dell’imposizione fiscale.

Vediamo il primo punto.

Oggi le esigenze di vita sono ben diverse rispetto agli anni ’60, ’70 e ‘80.

- i giovani dai 25 ai 35 anni decideranno di andare a vivere nel luogo in cui troveranno lavoro;

- sanno già che possono subire la perdita del posto di lavoro con molto più facilità rispetto a prima;

- chi perde o non ha un lavoro ricerca capitali per aprire nuove attività;

- i giovani vivono con i genitori sempre più a lungo, in particolare la fascia dai 25 ai 35 anni,

per questo la percezione della casa è cambiata.

Casa non solo come sogno da realizzare ma come mezzo per abitare un luogo.

Ma la casa è anche il bene più tassato.

Nel periodo 2011/2015 le tasse sono salite in media del 146% (leggi qui).

- È tassato il reddito (cedolare del 21%);

- è tassato il patrimonio (imu);

- sono tassati i servizi (tasi);

- sono tassati i trasferimenti quali vendita, donazione e successione.

Già solo quest’ultima considerazione dovrebbe farti riflettere su quanti soldi lasci per strada e che puoi pensare di recuperare solo in 2 modi:

1) la rivalutazione (ipotetica) del capitale (quando lo venderai) e

2) l’incasso degli affitti (che per la morosità degli inquilini ti può costare spese legali e tempi lunghi di sfratto).

“Ma allora come faccio a capire quando la casa è un buon investimento?”

Beh, in generale, quando fai un investimento la prima regola dovrebbe essere quella di battere l’inflazione.

Cioè devi considerare che anno dopo anno il costo della vita aumenta per cui per comprare le stesse cose che compri oggi fra dieci anni ci vorranno più soldi.

Se ipotizziamo di aver acquistato un immobile nel 2000 per 200.000 € anche con un calcolo grossolano, dopo 17 anni il valore della mia casa dovrebbe essere almeno pari a 260.000 €.

Solo per poter dire che non ho perso denaro.

In realtà non basta perché dovresti considerare le spese di gestione, imposte e manutenzione affrontate in 20 anni.

Ma ecco che la cosa più interessante emerge da una elaborazione di Scenari immobiliari.

Anche se prendi un periodo più lungo , diciamo 25 anni, la casa non ha battuto l’inflazione.

Non solo, analizzando gli ultimi 10 anni (direi un periodo sufficientemente lungo per fare una valutazione) – cioè dal secondo semestre del 2007 all’analogo periodo del 2016 – gli immobili hanno perso il 40% del loro valore. Analisi di Tecnocasa che puoi approfondire.

E chi si indebita oggi per i prossimi 20 anni ha mai pensato a quanto potrà valere la casa quando finalmente diventerà di proprietà?

Ma so già a cosa stai pensando.

“La ricerca si riferisce principalmente al calo dei prezzi nelle grandi città. Io ho comprato casa in una località turistica (oppure in città vicino all’università 🙂 ) e tutto quello che dici si è verificato in misura ridotta.”

Non pensare che io sia contrario agli investimenti immobiliari.

Non sto dicendo che non esistono posti al mondo dove sia conveniente fare un acquisto immobiliare, anzi sono convito che oggi ci siano diverse opportunità.

Credo che nel tuo piano finanziario gli immobili possono essere un pilastro importante per far crescere il tuo patrimonio MA

sono le regole ad essere cambiate e, come tutti gli altri investimenti, devono essere valutati con metodo e non solo con i preconcetti e le informazioni di 10 anni fa.

Ti faccio un esempio.

Ipotizziamo che tu abbia individuato un immobile da mettere a reddito in una località turistica.

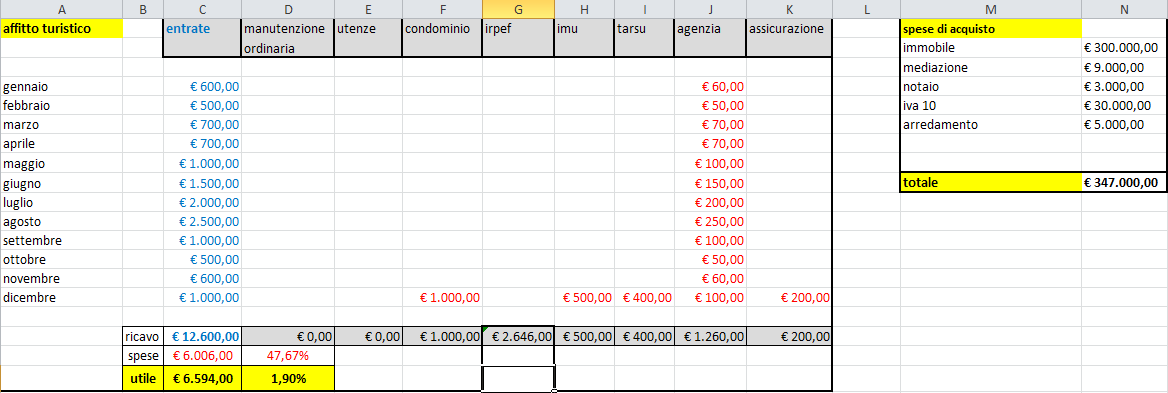

Il costo dell’operazione prevede:

- prezzo immobile = 300.000 €;

- provvigione agenzia immobiliare = 9.000 € (mediamente il 3%);

- atto notarile = circa 3.000 €;

- Iva 10% (perché hai comprato sul nuovo – da impresa – così per i prossimi 15 anni non hai spese straordinarie) = 30.000 €;

- un minimo di arredamento all’Ikea = 5.000 €.

Totale operazione = 347.000 €

E ora vediamo cosa puoi ricavarci:

- 5 mesi di alta stagione = 8.000 €;

- 7 mesi in bassa stagione= 4.600 €.

Diciamo che nell’arco dell’anno riesci a incassare 12.600 € (nella speranza di affittare 12 mesi). Ma devi ancora considerare qualche costo di gestione del tipo:

- agenzia immobiliare per affittarlo (mediamente un 10%);

- un’assicurazione contro l’incendio (vorrai assicurare un bene di quell’importo spero) 200 € (in funzione del comune, dalla tipologia della casa, ecc.).

A questo punto devi sottrarre le tasse:

- la cedolare del 21% = 2.310 €;

- imu e tasi= un forfait di 900 €;

e alla fine ti ritrovi ben 6.594 € di utile che corrispondono all’1,90 % del capitale versato.

Ok , sono tutti dati indicativi che servono come esempio e tu puoi sempre divertirti con quelli reali.

Ti sembra tanto?

Già così non ti rifai neanche dell’inflazione e non abbiamo considerato che probabilmente nel corso degli anni dovrai metter mano al portafogli per qualche lavoro straordinario.

Ecco, questo può essere un buon inizio per fare qualche considerazione.

Riepilogando:

comprare casa per i figli oggi in Italia non è un investimento intelligente, perché:

- Passati 20/25 anni lasci a tuo figlio una casa che, nella migliore delle ipotesi, deve ristrutturare per recuperare del valore;

- Non è un bene facilmente liquidabile.

Pensa se tuo figlio volesse aprire un’attività o, semplicemente, comprare casa fuori dall’Italia; dovresti vendere? Con quali tempi?

L’osservatorio immobiliare di Nomisma indica in 7 mesi il tempo medio di vendita di un bilocale ed anche oltre se si tratta di metrature più ampie.

Hai fretta?

Allora sul prezzo di vendita hai poco controllo. - Hai affrontato nel frattempo imposte e costi di manutenzione (condominio-utenze-assicurazioni).

- Hai concentrato le risorse dedicate al futuro di tuo figlio in un unico bene di difficile valutazione.

Quindi, in barba alla diversificazione che rimane una delle regole fondamentali negli investimenti, ti sei preso – in una botta sola – il rischio del mercato immobiliare e il rischio paese (Italia). - Non hai nessuna garanzia di rendimento, né tantomeno di mantenere il potere di acquisto.

Adesso, che non sei più cosi convinto che sia l’unico investimento che valga la pena fare, rimane il fatto che tu vuoi lasciare qualcosa a tuo figlio, e lo capisco (avendone due).

Non solo, ma sei stato anche fortunato e il figliolo:

- rimane a vivere vicino a casa tua;

- ha un lavoro fisso e non apre attività;

- si sposa.

Quindi vuoi aiutarlo e corri subito a comprargli la casa.

Dunque, sarò un po’ duro, ma va bene così.

Meglio fornirti qualche dato statistico se serve a far passare meglio il messaggio.

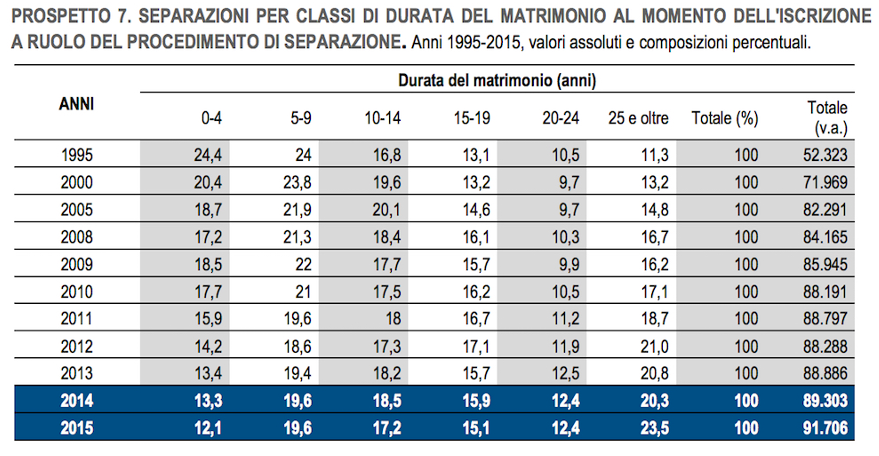

Rilevazione Istat 2015

-

Entro i primi 4 anni il 12% delle coppie si separa;

-

Entro i primi 10 anni si arriva al 20%.

Per i maschietti è anche più dura.

La quota di separazioni in cui la casa coniugale è assegnata alla moglie sale al 60% e arriva al 69% se le madri hanno almeno un figlio minorenne.

Quindi, che fine farà la casa comprata da papà?

Sia chiaro che non voglio dirti che andare in affitto sia meglio che comprare la prima casa e capisco che la componente emotiva di chi compra casa per andarci a vivere è sempre molto forte.

La casa non solo puoi “vederla e toccarla”, ma rappresenta anche:

- la sicurezza che un tetto sopra la testa nessuno te lo può togliere;

- l’idea di voler trasmettere il proprio successo agli altri;

- l’idea che sia la cosa giusta, in quanto tutti fanno così;

- l’idea di poter piantare un chiodo in una parete senza dover chiedere il permesso.

Quindi, non vedo perché escludere le emozioni dato che siamo fatti anche di queste (per fortuna),

ma se vuoi fare veramente l’interesse di tuo figlio non credi che sia meglio lasciargli una somma di denaro e una consapevolezza finanziaria in modo tale che sarà poi lui a decidere in libertà cosa farne?

Buona riflessione!

M.Isetta